Article de Ksenia Ternovykh (IGE 2022/23)

“Les marchés et les politiques énergétiques ont changé suite à l’invasion de l’Ukraine par la Russie, pas seulement à court terme, mais pour les décennies à venir”, a dit Fatih Birol, Directeur de l’Agence internationale de l’énergie (AIE), lors de la publication du rapport World Energy Outlook de 2022. [1]

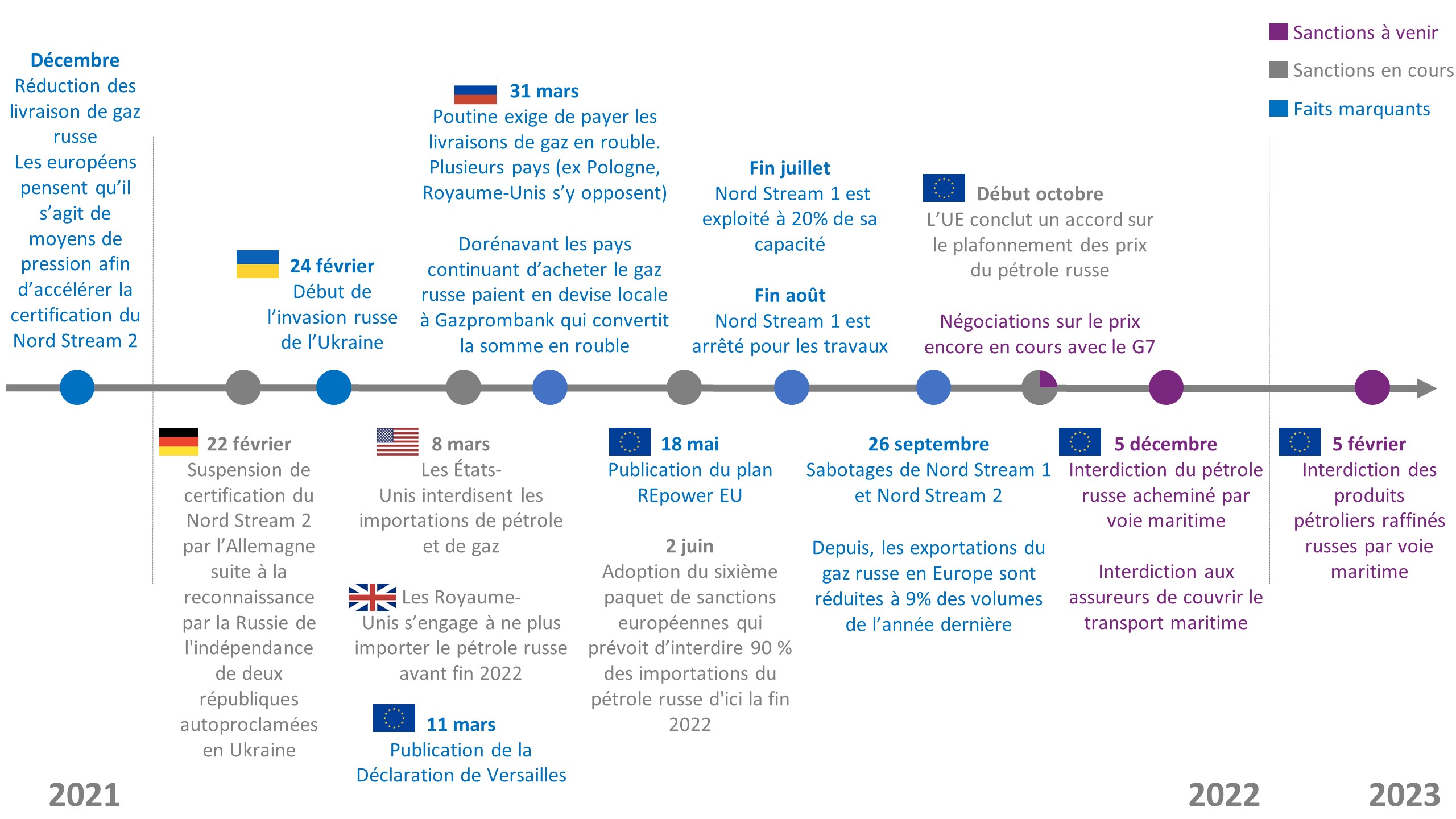

Cette année, la revue la plus réputée en matière de l’énergie est entièrement consacrée à la crise énergétique sans précèdent déclenchée par la décision du président russe Vladimir Poutine de déclarer la guerre au pays voisin. L’ampleur des sanctions – la Russie est maintenant le pays le plus sanctionné au monde – [2] couplée à l’importance des exportations des énergies fossiles russes provoquent des changements structuraux des marchés énergétiques. Et pourtant, les sanctions les plus lourdes ne sont pas encore appliquées : l’embargo européen du pétrole russe commence le 5 décembre 2022. A quelques jours du début de l’interdiction du pétrole en provenance de la Russie en Europe, faisons un bilan des exportations de ce géant des énergies fossiles suite aux premières sanctions. Quels seront les impacts de la réorientation de ces flux colossaux après la rupture des liens avec l’Europe, qu’on observe déjà ?

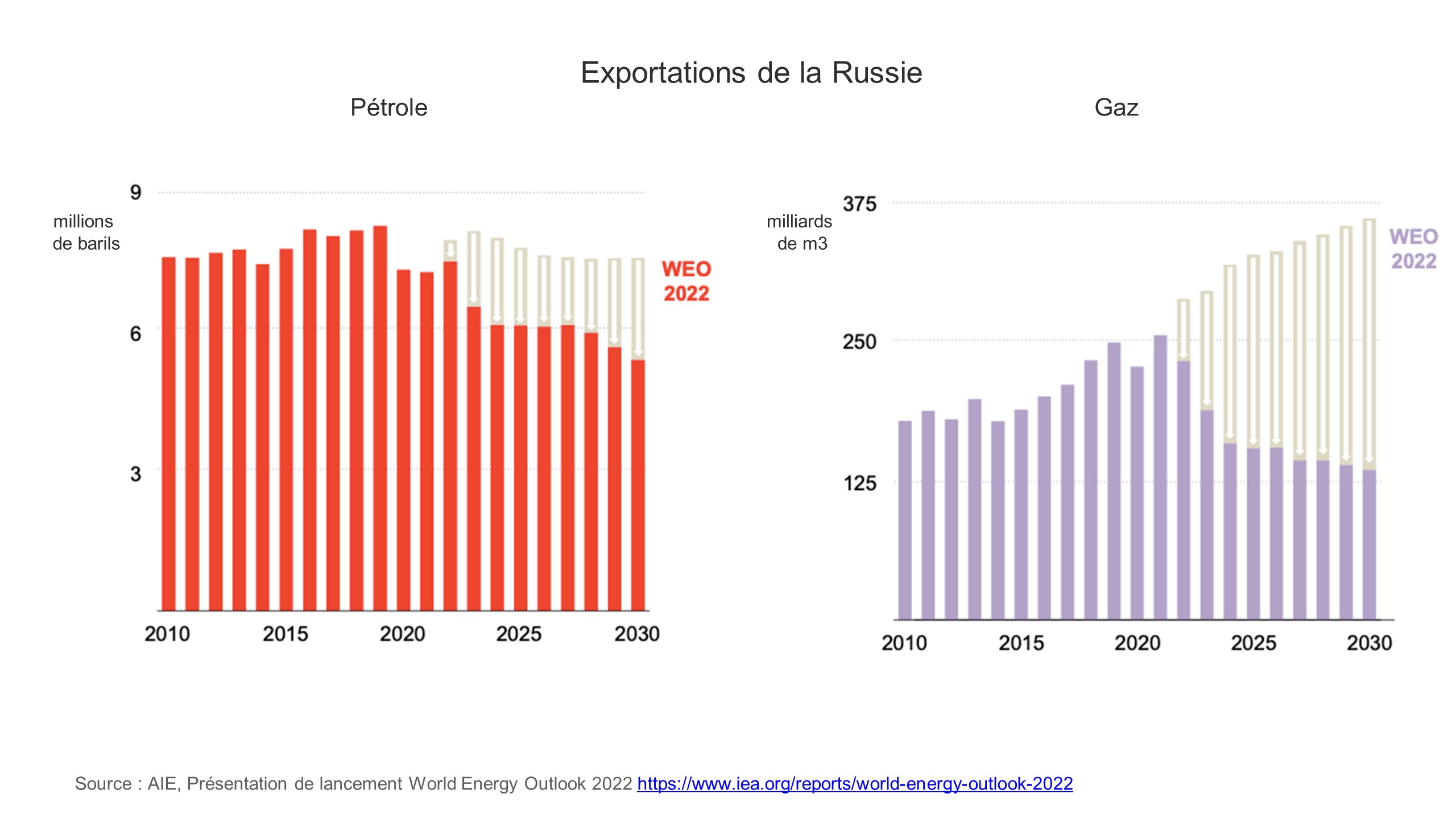

La Russie est incontestablement un des plus gros acteurs du marché, tant pour le pétrole (3eme producteur mondial derrière les États-Unis et l’Arabie Saoudite) que du gaz (leader mondial en termes de réserves naturelles, 2ème exportateur après les États-Unis). Elle a exporté en 2021 plus de 7 millions de barils de pétrole, principalement brut, et environ 250 milliards de mètres cube de gaz naturel, principalement à travers son système de gazoducs. [1]

Selon l’Institut Montaigne [3], les ventes de pétrole russe ont atteint 179 milliards de dollars en 2021, contre 62 milliards pour le gaz. L’Union européenne était son plus grand partenaire commercial. En 2021, les exportations de la Russie représentaient environ 30% du pétrole brut, 15% des produits pétroliers, et 45% du gaz naturel achetés par les Européens. Ce lien est d’autant plus essentiel pour Moscou que l’économie russe est très peu diversifiée. En 2021 les exportations du gaz et du pétrole comptaient pour environ 45 % de son budget fédéral.

Et pourtant cette interdépendance est en train de disparaitre et il semblerait qu’il n’y aura pas de retour en arrière. Depuis le 24 février, l’Union Européenne, le Royaume-Unis, les Etats-Unis, le Canada, et certains pays d’Asie, notamment le Japon et la Corée du Sud – appelés par les médias pro-russes « L’Occident collectif » -mettent en place un système de sanctions internationales pour faire cesser l’agression militaire russe. Même si la Russie vit déjà sous sanctions depuis l’annexion de la Crimée en 2014, l’ampleur des mesures actuelles dépassent tout ce qu’on a pu voir précédemment. Il s’agit de sanctions sur les importations d’énergies en provenance de Russie, mais aussi d’un embargo technologique et financier sur les projets fossiles. Côté Européen, des stratégies de réduction de dépendance vis-à-vis des énergies russes (notamment via le plan REpower EU ou la Déclarations de Versailles) sont en cours d’élaboration pour rendre ces dispositions pérennes. [4,5,6]

Le gaz, un important levier politique russe dont le pouvoir ne cesse de diminuer

Longtemps, les dirigeants européens ont pensé que les relations commerciales avec l’URSS d’abord et la Russie ensuite empêcheraient les guerres sur le continent. C’était même une des raisons principales motivant la construction de gazoducs et d’oléoducs à partir des années 1960. Malheureusement, bien avant la guerre en Ukraine, cet équilibre a été rompu par l’utilisation du gaz comme « une arme de guerre » hybride.

La Russie cherchait à utiliser les hydrocarbures comme levier politique et économique dans sa relation à chaque pays Européen. Cela était possible, car le gaz par gazoduc russe constituait un des piliers majeurs de la stratégie européenne de la transition énergétique. Beaucoup moins polluant que les autres énergies fossiles, il permettait d’avancer de décarboner l’économie à petit pas et à coûts raisonnables.

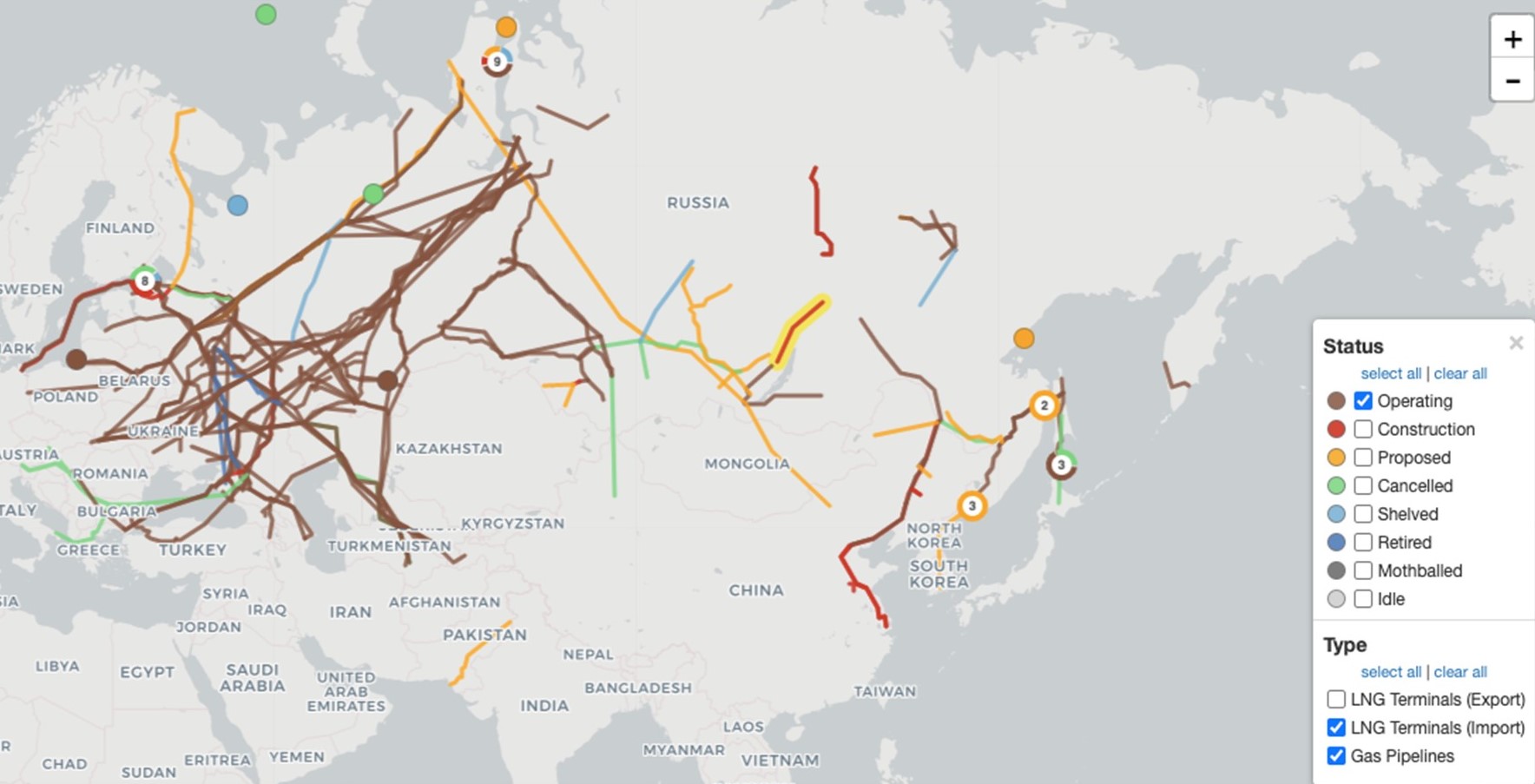

Il existe quatre voies d’approvisionnement entre la Russie et l’Europe : les gazoducs Brotherhood, Progress et Soyuz qui passent par l’Ukraine, le Yamal-Europe qui traverse la Biélorussie, les pipelines Blue Stream et Turk Stream via la Turquie et enfin le gazoduc Nord Stream 1 passant par la mer Baltique pour atteindre l’Allemagne. Nord Stream 2 qui visait notamment à remplacer les volumes qui transitaient encore par l’Ukraine, devait doubler les capacités de Nord Stream 1. [7,8] De telles infrastructures, dont les négociations, la construction et la mise en service durent une bonne décennie, fidélisent les partenaires et instaurent des interdépendances fortes. Il aurait été impossible d’imaginer qu’en quelques mois ces gazoducs seraient utilisés a 20% voire 10% de leur capacité. [9] Paradoxalement, la chute de l’approvisionnement ne vient pas des sanctions – à ce jour, à part la suspension de la certification de Nord Stream 2, aucune sanction européenne n’est mise en place sur le gaz. C’est plutôt la Russie qui diminue ses livraisons pour attiser la crise énergétique Européenne dans le contexte de la guerre en Ukraine.

Avant le conflit actuel, la Russie vendait aux européens environ 130 – 150 milliards de m3 de gaz par an. [1] Il sera difficile, voire impossible, en l’état actuel des choses pour la Russie de compenser ces exportations colossales. En exportant la plupart de son gaz par pipelines, la Russie n’a pas développé une offre d’infrastructures et de savoir-faire en gaz liquéfié (GNL). Sur ce segment du marché, ses capacités sont assez restreintes. Or c’est désormais ce type de gaz qui s’exporte plus facilement car il est possible de le transporter par voie maritime. Cela laisse la liberté de vendre au plus offrant et de contourner les juridictions hostiles. Sous sanctions technologiques, il est dorénavant trop tard pour Moscou pour investir dans l’infrastructure du gaz liquéfié. Par exemple, le gigantesque projet Arctic LNG 2 lancé en 2014 par la société russe Novatek, peine à être achevé.

Longtemps contesté pour son impact climatique néfaste [10], le projet perd son actionnaire étranger principal TotalEnergies. Le géant français des hydrocarbures, qui détient 19% de Novatek, abandonne ce projet l’année prochaine, craignant les sanctions. [11] D’après les prévisions de l’AIE, seulement 10 milliards de m3 de nouvelle capacité d’exportation de GNL seront ajoutés en Russie d’ici 2030, portant la capacité d’exportation totale à 45 milliards de m3 par an.

L’avantage comparatif russe réside dans l‘exportation en larges volumes par gazoduc, moins couteux que le GNL. En effet, ce dernier doit être liquéfié avant d’être chargé sur les méthaniers, puis re-gazéifié à son arrivée. Or, un simple regard sur la carte montre, qu’il reste très peu de possibilités pour la Russie d’exporter cette énergie par pipelines. Les distances entre les champs gaziers russes de la Sibérie occidentale et de la péninsule de Yamal et les marchés alternatifs non européens sont énormes, et l’infrastructure nécessaire pour cela n’est pas en place. Il existe bien sûr d’autres pipelines fonctionnels, comme TurkStream en Turquie, ou Power of Siberia vers la Chine. En 2021, les exportations vers la Turquie représentaient plus de 20 milliards m3. A court terme une augmentation du volume de livraisons est possible si la demande croit. A long terme cependant, la Turquie ambitionne l’autonomie énergétique et mise sur des gisements en Méditerranée. [12] Quoiqu’il en soit, ces volumes sont faibles en comparaison avec le marché Européen.

Dans ce contexte, la Chine s’impose comme un partenaire incontournable pour la Russie alors que l’Occident tourne le dos. Mais pour ce qui est de l’énergie, la deuxième économie du monde lui a acheté seulement 10,5 milliards de m3 l’année dernière. On estime qu’en 2022 ce chiffre atteindrait 16 milliards de m3. [9] Cependant, même si on voit une nette croissance cette année, le chiffre de 16 milliards de m3 parait peu élevé, car la capacité annuelle du gazoduc Power of Siberia s’élève à 38 milliards. Il existe même un projet de construction d’un gazoduc supplémentaire – Power of Siberia 2. Le ministère russe de l’énergie espère compenser les pertes sur le marché Européen après la mise en service de ce deuxième gazoduc. [13] Mais alors que la première ligne du projet est encore sous-utilisée, cela semble utopique. Si les volumes ne sont pas au rendez-vous, les revenus encore moins, car la Chine a pu négocier des meilleurs tarifs que les Européens. En effet, la Chine avait développé parallèlement des partenariats avec les pays de l’Asie Centrale avant la construction du gazoduc Power of Siberia. Le Turkménistan notamment exporte son gaz via le pipeline Asie centrale – Chine, inauguré en 2009. Pour que le partenariat avec la Russie soit avantageux, la Chine a pu exiger un prix inférieur à celui du gaz venant de l’Asie centrale. Pressé de diversifier ses marchés à l’export, Gazprom l’a finalement accepté. [14]

Ainsi, d’après les prévisions de l’AIE, l’augmentation des livraisons russes de gaz naturel par pipeline à la Chine couvrira moins de la moitié de la baisse des exportations vers l’Europe d’ici 2030. Plusieurs arguments sont en faveur de ces prévisions. D’abord, l’économie chinoise reste certes très dynamique, mais loin de la croissance moyenne de 12 % par an qu’elle a connu depuis 2010. Sa demande en gaz ne va pas croitre drastiquement les années à venir. L’AIE estime que la Chine dispose déjà d’un approvisionnement contractuel suffisant pour répondre à sa demande future d’ici 2030 notamment grâce au gaz liquéfié. Par ailleurs le marché chinois joue un rôle très important pour les pays du Moyen-Orient, qui sont prêts à défendre leur part de marché.

Mais avant tout, la Chine veut rester indépendante énergétiquement. Le dernier plan quinquennal de la Chine (2021-2025) est axé sur la stimulation de la production nationale de gaz naturel, notamment le gaz de schiste avec une ambition de faire partie des cinq plus grands producteurs de gaz naturel en produisant localement 260 milliards de m3 d’ici 2025 [15].

Certes, vu la taille de sa population, le pays aura toujours besoin de plus d’énergie. C’est pourquoi Pékin diversifie les partenariats. Récemment le pays a signé un contrat de 27 ans avec le Qatar sur le gaz liquéfié tout en augmentant ses capacités de stockage. [16] Le début de la construction de Power of Siberia 2 est prévu en 2024 – il semble que le géant asiatique ne se précipite pas d’accroitre les livraisons du gaz venant de la Russie. Si pour la Russie il s’agit d’une infrastructure stratégique, pour la Chine cela ne représente qu’une source d’approvisionnement parmi d’autres.

Qui plus est, la Chine veut devenir un acteur majeur de la transition énergique. De loin, la Chine est désormais le premier investisseur mondial dans les technologies solaires, éoliennes, hydroélectriques et nucléaires. [1] Le soutien de la Chine aux technologies énergétiques propres reflète non seulement des considérations climatiques, mais surtout un désir de réduire sa dépendance croissante aux carburants importés. Certes, à ce stade le pays reste très dépendant des énergies fossiles qui comptent pour 85 % de son énergie primaire, notamment du charbon. Mais contrairement à l’Union Européenne, dont la stratégie initiale était de s’appuyer sur le gaz russe pour sa transition énergétique, on ne voit pas de volonté de la part de la Chine de parier sur les approvisionnements russes en gaz pour réduire ses émissions de gaz à effet de serre.

Le pétrole, les exportations sont maintenues, mais les plus lourdes sanctions arrivent prochainement

Au premier abord, la situation pour les exportations du pétrole russe semble être plus avantageuse. Cela est d’autant plus important pour la Russie que le pétrole apporte beaucoup plus de recettes au budget fédéral que le gaz. En 2021, “la facture des importations de pétrole russe était quatre fois plus importante que celle du gaz, 80 milliards de dollars contre 20 milliards”, a déclaré le chef de la diplomatie européenne, Josep Borrell. [17] L’avantage du pétrole comparé au gaz de gazoduc est la flexibilité du marché. Davantage d’acheteurs potentiels peuvent être servis et le transport est plus simple, notamment par tankers. La Russie représentait environ 12 % du commerce mondial de pétrole brut et 15 % des échanges de produits pétroliers en 2021. Depuis le début de l’année, les prix pétroliers s’enflamment et la Russie reçoit des surplus de recettes qui arrivent à largement compenser quelques pertes dues notamment à l’embargo américain mis en place en mars 2022, peu après le début de la guerre en Ukraine.

Cependant, la pression des sanctions occidentales ne cesse de croitre, avec l’embargo européen qui se met en place progressivement. D’abord, l’interdiction du pétrole russe acheminé par voie maritime, qui représente deux tiers des importations de l’UE, ensuite, l’interdiction des produits pétroliers raffinés russes par voie maritime, ce à quoi s’ajoute l’interdiction aux assureurs de couvrir le transport maritime de pétrole russe.

L’Europe des 27 prévoit d’interdire 90 % des importations de pétrole russe d’ici la fin 2022, avec une exception pour le pétrole transitant par l’oléoduc Droujba, surtout critique pour la Hongrie et la Slovaquie. Parallèlement l’UE et le G7 ont négocié le plafonnement des prix du pétrole russe pour que Moscou soit privé de surplus de recettes lié à la flambée des prix.

A ceci s’ajoute des sanctions technologiques qui interdisent l’achat des pièces d’équipement pétrolier occidentales qui permettraient d’exploiter de nouveaux gisements ou même de maintenir les gisements existants. La Russie sera privée des technologies qui sont beaucoup plus avancées. Qui plus est, les gisements les plus rentables (accessibilité, distance aux consommateurs) qui ont été exploités en premier s’épuisent et les nouveaux gisements nécessitent des savoir-faire que la Russie n’a pas acquis.

Outre les sanctions, la question du transport se pose également. Auparavant, les pétroliers transportant du pétrole étaient envoyés des ports arctiques vers l’UE, ils devront désormais se rendre en Asie. Ces itinéraires sont plus longs et leur capacité n’est pas tout à fait claire.

Pour le moment les effets de sanctions occidentales semblent être compensés par d’autres marchés, notamment le marché asiatique. La Russie a l’intention de rediriger les flux de pétrole vers l’Asie, a déclaré le ministre de l’Énergie Alexander Novak lors de la Semaine russe de l’énergie. [18] Depuis le début de la guerre en Ukraine, ce sont surtout la Chine et l’Inde qui ont augmenté leurs importations du pétrole brut russe. [19] Il est par ailleurs difficile de trouver des chiffres exacts – le gouvernement de la Fédération de Russie a interdit de publier les données sensibles, dont les exports des hydrocarbures font partie. [20] Mais il semblerait que la Russie arrive à minimiser ses pertes à ce jour.

Les véritables effets de toutes les sanctions ne seront pas visibles avant la fin de 2022, après la mise en place de l’embargo européen. Pour l’instant, le plafonnement des prix n’est pas très clair : on ne sait pas encore quel sera le prix imposé du baril. Par ailleurs, ce type de sanction n’a jamais été mis en place et il est très compliqué à ce stade de prévoir ces effets réels. Le Kremlin a annoncé de son côté qu’il ne vendra pas son pétrole aux pays qui respectent le plafond de prix. [21]

Toutes ces circonstances mettent les exportations russes de pétrole en danger. L’interdiction aux assureurs de couvrir le transport maritime de pétrole russe parait aujourd’hui la plus restrictive. La plupart des assureurs du commerce maritime sont domiciliés dans l’Union européenne. Dans le passé, la Chine et l’Inde ont fourni une assurance souveraine pour d’autres importations de pétrole brut sanctionnées, notamment de pétrole iranien. [1] Cependant il est peu probable que d’autres pays, notamment les pays d’Afrique qui auraient pu s’approvisionner auprès de la Russie, puissent faire pareil. Quoi qu’il en soit, les futurs acheteurs du pétrole russe peuvent espérer des ristournes très conséquentes tant il devient « risqué » de s’approvisionner auprès de la Russie.

Dans tous les cas, les exportations du pétrole russe dépendront de l’effet des nouvelles sanctions et surtout de leur respect par le reste du marché. On constate aujourd’hui que la moitié des exportations pétrolières russes en Inde est réexportée vers d’autres pays, dont les États-Unis et l’Australie, qui ont interdit les importations de pétrole russe. [1] Si cette situation perdure alors que l’embargo européen est également mis en place, la Russie pourra espérer garder une partie de ces recettes venant du pétrole.

La Russie affaiblie par une diminution des exportations

Avec la perte de son plus grand marché d’exportation en Europe, il semblerait que la Russie aura un rôle beaucoup plus réduit sur la scène énergétique internationale. Les pertes du marché gazier européen ne seront pas compensables et les exportations pétrolières risquent d’être fortement impactées par les sanctions occidentales à venir. D’après l’AIE, la part de la Russie dans le commerce mondial du pétrole et du gaz pourrait diminuer de moitié d’ici 2030 comparée aux prévisions de l’année dernière.

Cette nouvelle donne affaiblit la position de la Russie dans son partenariat avec la Chine qui devient crucial pour les exportations du pays. Et cela alors que le géant asiatique cherche son indépendance énergétique et parie sur les énergies renouvelables.

Quoiqu’il en soit, tous les scénarios de l’AIE projettent un pic de la consommation de combustibles fossiles en 2030 puis un déclin de leur part dans les mix énergétiques. La crise actuelle qui amplifie l’inflation a démontré la fragilité d’un système basé sur les énergies fossiles. A condition d’arriver à maturité, les énergies renouvelables permettront non seulement de décarboner nos économies, mais également de donner l’opportunité à chaque pays d’améliorer sa souveraineté, sa sécurité et sa résilience en matière d’énergie.

–

Bibliographie

[1] IAE, World Energy Outlook 2022 [en ligne] (page consultée le 08/11/2022)

https://www.iea.org/reports/world-energy-outlook-2022

[2] Statista. Les pays les plus sanctionnés au monde [en ligne] (page consultée le 10/11/2022)

[3] L’Institut Montaigne. La Russie a-t-elle les moyens de sa politique ? [en ligne] (page consultée le 10/11/2022)

https://www.institutmontaigne.org/analyses/la-russie-t-elle-les-moyens-de-sa-politique

[4] Commission Européenne. REPowerEU: une énergie abordable, sûre et durable pour l’Europe [en ligne] (page consultée le 10/11/2022)

[5] Conseil européen. Déclaration de Versailles, 10 et 11 mars 2022 [en ligne] (page consultée le 10/11/2022)

https://www.consilium.europa.eu/media/54777/20220311-versailles-declaration-fr.pdf

[6] Conseil européen. Le point sur les sanctions de l’UE contre la Russie [en ligne] (page consultée le 10/11/2022)

[7] Global Energy Monitor. Global gas infrastructure tracker [en ligne] (page consultée le 10/11/2022)

https://globalenergymonitor.org/projects/global-gas-infrastructure-tracker/tracker/

[8] Transitions énergies. La Russie est le deuxième producteur mondial de pétrole et de gaz [en ligne] (page consultée le 10/11/2022)

https://www.transitionsenergies.com/russie-deuxieme-producteur-mondial-petrole-gaz/

[9] L’écologie et le droit. La guerre et l’écologie (en russe) [en ligne] (page consultée le 10/11/2022)

https://bellona.ru/ekologiya-i-vojna/

[10] La Tribune. Arctic LNG-2 : malgré Total, la France interdit à ses banques de soutenir la giga-usine de gaz pilotée par la Russie [en ligne] (page consultée le 10/11/2022)

[11] Le Figaro. Russie: «début de repli» pour TotalEnergies, qui déprécie ses actifs sur le projet Arctic LNG 2 [en ligne] (page consultée le 28/11/2022) https://www.lefigaro.fr/economie/russie-totalenergies-deprecie-4-1-milliards-de-dollars-d-actifs-concernant-notamment-arctic-lng-2-20220427

[12] Le Figaro. La Turquie a découvert le plus grand gisement de gaz naturel « de son histoire » en mer Noire, selon Erdogan [en ligne] (page consultée le 10/11/2022)

[13] RBC. Novak : Power of Siberia-2 remplacera Nord Stream-2 (en russe) [en ligne] (page consultée le 24/11/2022)

https://www.rbc.ru/economics/15/09/2022/632367759a794712fb482150

[14] Vladimir Milov, Why Sino-Russian Economic Cooperation Is Not Working. Wilfried Martens Centre for European Studies [en ligne] (page consultée le 28/11/2022) https://www.martenscentre.eu/wp-content/uploads/2021/11/Martens-Centre-Policy-Brief-Milov.pdf

[15] Energypost. China’s 14th Five-Year Plan will reshape its growing Gas sector [en ligne] (page consultée le 10/11/2022)

https://energypost.eu/chinas-14th-five-year-plan-will-reshape-its-growing-gas-sector/

[16] Reteurs. Qatar seals 27-year LNG deal with China as competition heats up [en ligne] (page consultée le 10/11/2022)

[17] Le Monde. Comment l’Union européenne peut-elle s’affranchir du pétrole russe ? [en ligne] (page consultée le 10/11/2022)

[18] Vedomosti. Les résultats du 5eme anniversaire du Forum international “Semaine russe de l’énergie – 2022” (en russe) [en ligne] (page consultée le 20/11/2022)

[19] CREA. Financing Putin’s war: Fossil fuel imports from Russia during the invasion of Ukraine [en ligne] (page consultée le 10/11/2022)

https://energyandcleanair.org/financing-putins-war/

[20] Kommersant. Service fédéral des douanes a suspendu la publication de statistiques sur les exportations et les importations (en russe) [en ligne] (page consultée le 20/11/2022)

https://www.kommersant.ru/doc/5318414

[21] Le Figaro. Plafonnement du prix du pétrole russe: une décision «dans les prochains jours», selon les États-Unis [en ligne] (page consultée le 24/11/2022) https://www.lefigaro.fr/international/plafonnement-du-prix-du-petrole-russe-une-decision-dans-les-prochains-jours-selon-les-etats-unis-20221122